Довгострокові вкладення, або, простіше кажучи, інвестиції є одним з досить популярних способів отримання грошового прибутку. Зазвичай, вони не вимагають багато зусиль, але окупаються лише з часом. Також завжди існує ймовірність різних ризиків, які завжди потрібно враховувати під час вибору виду інвестиції. «Слово і діло» поспілкувалося з експертами і спробувало розібратися, куди українці можуть вкласти свої гроші, де найбільше ризиків і на який прибуток можна розраховувати.

Банківські депозити

Один з найпопулярніших, простих і очевидних способів інвестувати гроші – це депозити.

Такий вид інвестицій давно знайомий суспільству, тому і не викликає зайвих питань. Тим більше, він підходить для тих, хто не володіє великим капіталом і для тих, хто хоче зробити все «з сьогодні на сьогодні».

Однак тут уже питання в тому, скільки прибутку і коли можна отримати від такого вкладу.

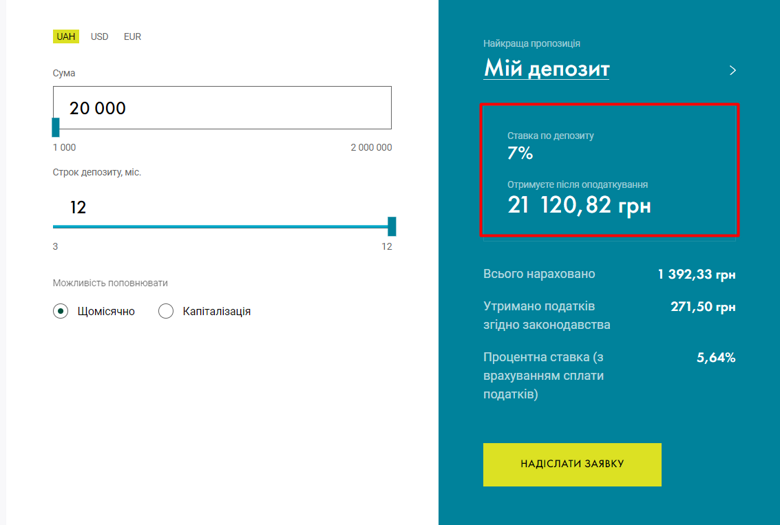

Наприклад, в Ощадбанку і ПриватБанку наразі ставка за гривневими депозитами строком на один рік становить 7%. Якщо покласти гроші в валюті, ставка буде близько 0,3%.

Під час оформлення депозиту також варто враховувати і те, що частина доходу потрібно буде віддати на податки – 18% ПДФО і 1,5% військовий збір.

Директор консалтингової компанії City Development Solutions Роман Герасимчук у коментарі «Слово і діло» розповів, якими можуть бути переваги депозитів.

«Депозити мають свої переваги перед іншими способами зберігання коштів – по-перше, зручність – більшість банків пропонують велику кількість програм з гнучкими умовами, зокрема, довгострокові та короткострокові депозити, можливість поповнення та дострокового зняття, можливість капіталізації. По-друге, кошти залишаються в грошовій формі, а їхня конвертація в інші цінності і товари не вимагає додаткових зусиль», – зазначив він.

В НБУ озвучили середню суму банківського депозиту в УкраїніСуми депозитів клієнтів Ощадбанку в цьому розрахунку не враховуються, оскільки цей банк не є членом Фонду гарантування вкладів

В НБУ озвучили середню суму банківського депозиту в УкраїніСуми депозитів клієнтів Ощадбанку в цьому розрахунку не враховуються, оскільки цей банк не є членом Фонду гарантування вкладів

Водночас, з депозитами також є і ризики. За словами директора компанії, на сьогодні ставки за депозитами не перекривають знецінення валюти.

«В цілому, депозити на сьогодні можна охарактеризувати як спосіб збереження коштів у грошовій формі, але прибуток у цьому форматі практично відсутній – за останній рік середня ставка за довгостроковими депозитами в гривні знизилася з 9% до 7% річних, а на отримані відсотки необхідно ще сплатити ПДФО», – розповів Герасимчук.

Фінансовий аналітик групи ICU Михайло Демків в коментарі «Слово і діло» розповів, що ставки за депозитами визначатимуть два чинники: інфляція та ліквідність банківського сектору.

«У липні темпи зростання споживчих цін перетнули психологічну позначку в 10% і затримаються на цьому рівні щонайменше ще кілька місяців. Відповідно, реальні процентні ставки за депозитами, враховуючи податки, стали негативними, що змушує багатьох вкладників замислитися над альтернативними варіантами», – зазначив він.

За його словами, якщо Нацбанку вдасться взяти інфляцію під контроль, і буде помітно її поступове зниження до таргету у 2022 році, то ставки за депозитами залишатимуться на поточних рівнях найближчі пів року, після чого можливе їхнє зниження.

Демків вважає, що довгострокові банківські депозити не користуються великою популярністю серед вкладників українських банків.

«Всього депозити з терміном погашення більше двох років складають 3% від всіх строкових депозитів фізичних осіб», – розповів експерт.

У разі, якщо банк збанкрутує, внесок повинен буде повернути Фонд гарантування вкладів фізичних осіб (якщо сума і відсотки не перевищують 200 тисяч гривень).

«Практика розбивання вкладу на кілька, кожен з який в межах гарантованої суми, є цілком легальною і поширеною. Таким чином вкладник забезпечує собі гарантію на всю суму, яка більше 200 тис. грн. Але представники банків часто критикують таку практику, оскільки вона, на їхню думку, стимулює більший ризик», – зазначив Михайло Демків.

Дізнатися, чи є банк учасником такої програми можна на сайті Фонду.

Дорогоцінні метали

Ще один, менш очевидний, вид інвестиції – купівля дорогоцінних металів, наприклад, золота або срібла.

Придбати дорогоцінні метали в Україні можна двома базовими способами – купити інвестиційні монети або злитки.

Банки не можуть продавати дорогоцінні метали, лише так звані банківські метали та монети з дорогоцінних металів.

До таких монет належать вітчизняні та іноземні монети з пробами не нижче 900 для золота і 925 для срібла. Купити їх можна не у всіх банках. Зазвичай, на сайті конкретного банку є список відділень, де продають монети.

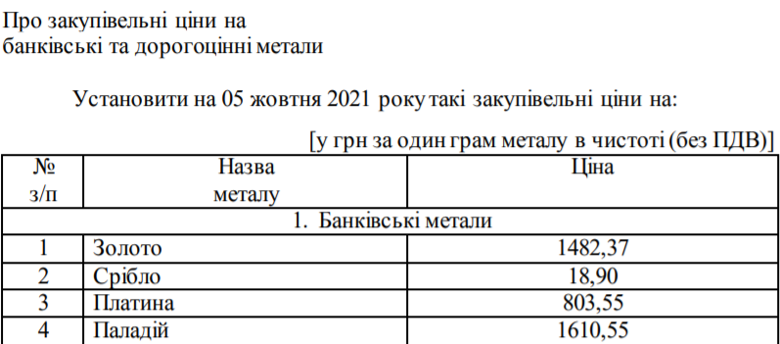

Національний банк встановлює закупівельні ціни на банківські та дорогоцінні метали.

Наприклад, станом на 5 жовтня ціна за грам золота складала 1 482 грн, а на початку літа ‒ 1 658 грн.

Золоті або срібні монети можна купити або в Національному банку, або в Ощадбанку. Донедавна єдиною такою монетою був «Архістратиг Михаїл».

Монети номіналом 1 грн виготовлені зі срібла, номіналом 2, 5, 10 і 20 грн – із золота.

Також з'явилася срібна монета «30 років Незалежності» номіналом 1 грн.

Для прикладу подивимося, як змінилися ціни за кілька місяців на такі монети. Вартість срібної монети «Архістратиг Михаїл» в середині липня становила 560 грн. Зараз її ціна зросла до 866 грн.

Золота монета вагою в 3,1 грама коштувала близько 4 тисяч гривень, зараз вартість зросла до 5 257 грн.

Інвестиційний банкір Сергій Фурса в коментарі «Слово і діло» розповів, які є приховані ризики при інвестуванні в дорогоцінні метали.

«Говорячи про дорогоцінні метали, слід розуміти, що завжди будуть ризики того, що ціна може йти як вгору, так і вниз», – зазначив він.

Фурса пояснив, що інвестуючи в державні цінні папери, наприклад, сума, яка повинна повернутися, в будь-якому разі залишається сталою.

На думку Романа Герасимчука, інвестиції в дорогоцінні метали - один з найдавніших і дуже консервативних способів заощадження коштів.

«Для того, щоб заробляти на дорогоцінних металах, потрібно або добре розбиратися в цьому ринку, або шукати допомогу професіоналів. Просто покупка золота і срібла не примножить ваші заощадження, тим більше що за останній рік золото подешевшало на 8%, а срібло на 4%», - зазначив він.

Інвестиція в цінні папери та держоблігації

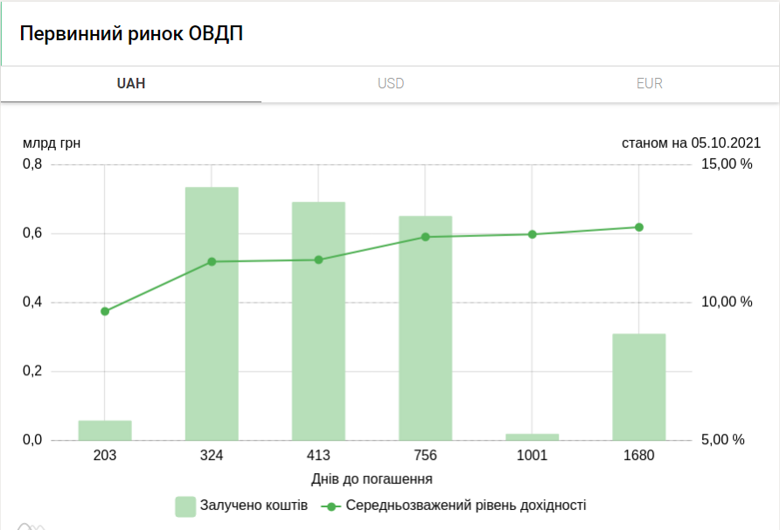

Ще один поширений спосіб інвестицій – облігації внутрішньої державної позики (ОВДП). Це державні цінні папери, які випускає Міністерство фінансів України.

Купити ОВДП можуть як юридичні, так і фізичні особи, резиденти та нерезиденти країни.

Купівля паперів відбувається тільки через уповноважену особу – брокера. Ним є банк або інвестиційна компанія, які мають спеціальну ліцензію, необхідну для здійснення операцій на фондовому ринку.

Облігації внутрішньої державної позики можуть бути:

- довгострокові – понад п'ять років;

- середньострокові – від одного до п'яти років;

- короткострокові – до одного року.

Їх також розрізняються за видами валют, в яких вони номіновані.

Облігації вважаються низькоризикованим видом інвестування, оскільки їхнє погашення в повному обсязі (100% номіналу) гарантується державою.

Ще одна перевага порівняно з депозитами у тому, що ОВДП мають більш високу кінцеву прибутковість. До того ж, податок від доходу значно нижче (1,5% військового збору).

За даними Національного банку, на початок жовтня середня прибутковість від ОВДП становить близько 12,75% у гривнях.

Найбільш вигідними виходять довгострокові ОВДП. Середній рівень доходу за 2021 рік становить 12,76% (за даними 9 місяців). Рівень доходу короткострокових облігацій - 10,49%.

Заступниця директора групи ICU Євгенія Грищенко в коментарі «Слово і діло» відзначила, що одним з плюсів ОВДП буде відсутність інших альтернативних вкладів строком від 3 до 6 років.

«Плюси інвестування на довгий термін – більш висока ставка прибутковості, яка фіксується до закінчення терміну, а також відсутність інших альтернатив вкладу на термін від 3 до 6 років. Депозити часто не відкриваються на термін більше 2 років. Середні ставки по гривні – від 7% за короткими інструментами і до 12,5% за довгими. У валюті є папери з прибутковістю 2,5-3,5% термінами пів року-півтора року. Ключова перевага порівняно з депозитами – нульове оподаткування для фізосіб», – розповіла вона.

За словами заступника директора компанії, динаміка зростання ставок за держоблігаціями може залежати від низки факторів – виконання бюджету за доходами, облікової ставки НБУ, що склалася на міжнародних ринках і настроєм інвесторів нерезидентів.

Одним з недоліків такого виду інвестицій можна назвати більш складний і незнайомий для людей процес, порівняно з тими ж депозитами, наприклад.

Загалом, у ICU відзначили, що депозити або ОВДП рекомендуються для створення мінімального, але достатнього рівня коштів.

«Вони є подушкою безпеки в непередбачених випадках або випадках короткострокового накопичення для певних цілей, зокрема, навчання, придбання автомобіля або нерухомості», – розповів керуючий локальними активами групи ICU Григорій Овчаренко.

Інвестиції у нерухомість

Одним з досить очевидних і знайомих способів інвестицій є вкладення у нерухомість – купівля житлових або офісних приміщень.

Безумовно, для такого інвестування знадобиться значно більше коштів. До того ж, тут також є багато документації, оформлення-переоформлення тощо.

Існують дві базові стратегії інвестування у житлову нерухомість – купівля квартири на старті або початкових етапах будівництва для подальшого перепродажу або купівля з метою оренди.

Милованов назвав варіанти, куди в Україні можна вкласти грошіКращими варіантами ексміністр вважає валюту, депозити та ОВДП, найгіршими - біткоіни та інвестиції в маловідомі компанії

Милованов назвав варіанти, куди в Україні можна вкласти грошіКращими варіантами ексміністр вважає валюту, депозити та ОВДП, найгіршими - біткоіни та інвестиції в маловідомі компанії

Експертка ринку нерухомості Вікторія Берещак у коментарі «Слово і діло» пояснила детально кожну стратегію.

«Стратегія перепродажу, зазвичай, передбачає покупку на котловані і перепродаж у момент, коли будинок вже зданий або ось-ось буде зданий. У такому випадку можна заробити максимально на різниці ціни квадрата», – розповіла вона.

За її словами, наразі у ліквідних форматах сегменті комфорт+ (міні-місто, еко-комплекс, поліфункціональний квартал) можна розраховувати в середньому на 25-35% за цикл будівництва (1,5-2 роки), а в бізнес-сегменті (багатофункціональні ЖК, сервісні ЖК тощо) від 35 до 40% за той самий період.

«Орендна стратегія передбачає три варіанти – довгострокова оренда, короткострокова і мікс цих опцій залежно від ситуації на ринку. Довгострокова оренда в центральному діловому районі в ліквідних новобудовах з поліфункціональною інфраструктурою може приносити 13-15% річних у доларах, проте слід пам'ятати, що вхідний квиток в орендний бізнес значно вище, а термін окупності від 15 років зазвичай», – зазначила Берещак.

Водночас, короткострокову оренду наразі експерт вважає не найвигіднішим варіантом.

Інвестиції в нерухомість також мають низку обмежень і підводного каміння, про що на старті не всі замислюються. Насамперед, потрібно детально вивчити ринок, пропозиції і купівельні переваги, чи буде в тренді ваш лот, коли будинок здадуть.

Берещак виділила кілька основних характеристик, які допоможуть оцінити ліквідність проєкту:

- місце розташування і локація (транспортні потоки, близькість зупинок громадського транспорту, якість дорожнього полотна, соціально-побутова інфраструктура поблизу тощо),

- концепція і формат (яке життєве середовище пропонує комплекс, з чого воно складається, яка інфраструктура передбачена, як забезпечується належний рівень комфорту, яке просторове зонування буде);

- архітектура і квартирографія (щільність забудови, якість будівництва, інсоляція, планувальні рішення й їхня ергономіка);

- досвід і надійність девелопера (портфель, скільки зданих будинків в експлуатацію, чи були довгобуди/недобудови);

- юридична чистота (наявність всіх дозвільних документів, відповідність проекту нормам ДБН).

«Раджу також зрозуміти рівень попиту на об'єкт і локацію, а також його структуру. Якщо рівень інвестиційного попиту в об'єкті перевищує 25%, я раджу напружитися і подумати, чи варто вплутуватися в таку конкурентну боротьбу за увагу кінцевого покупця. Оцінити обов'язково, скільки реальних майбутніх мешканців будуть готові потім купити квартири за повну вартість», – розповіла експертка.

Вікторія Берещак також рекомендує придивитися до приміщень вільного цільового призначення. Це можуть бути приміщення тих форматів, які можуть знадобитися жителю ЖК.

«Формати коворкінг, лайфоркінгів, антикафе з урахуванням тренду на віддалену роботу – те, що потрібно жителям нових кварталів», – зазначила експерт.

В цілому, за її словами, складно оцінити, скільки потрібно грошей для інвестиції, адже потрібно враховувати багато факторів.

«Мінімальна сума інвестицій, з якої вам буде з чого вибрати, це від $50-60 тис для 1-кімнатних квартир на етапі котловану. Але загалом все дуже індивідуально», – наголосила Берещак.

Що ж зрештою обрати

Директор консалтингової компанії Роман Герасимчук наголосив, що вибираючи спосіб інвестування важливо розуміти свої можливості - сума, якої людина може розпоряджатися і те, коли йому будуть потрібні ці гроші.

«Інвестиції - це важлива складова фінансового благополуччя, але всі доступні варіанти мають ризики, аж до втрати всіх грошей. Тому важливо розуміти ці ризики, диверсифікувати інвестиції й обзавестися надійним банкіром і радником - в кожній сфері, придатної для інвестицій є свої професіонали, які за відносно невелику суму або відсоток від прибутку допоможуть розібратися з обраним інструментом», - додав він.

Інвестиційний банкір Сергій Фурса радить завжди зважувати ризик і прибутковість.

«При виборі способу інвестиції, люди завжди повинні зважувати дві ключові речі – ризик і дохідність. Варто розуміти, що чим більше буде прибутковість, тим, відповідно, більшими будуть ризики», – зазначив експерт.

Він додав, що немає варіанту, коли вам обіцяють суперприбутковість, але при цьому вам кажуть, що ризику не буде.

Загалом, обираючи вид інвестиції, завжди потрібно враховувати свої цілі, можливості і час

‒ скільки ви готові чекати для отримання прибутку.

Нагадаємо, раніше ми писали, чи зміняться ціни для кінцевого споживача в разі затвердження нових податків на житло.

Анастасія Дячкіна, спеціально для «Слово і діло».

Візуальна аналітика від редакції «Слово і діло» – у Telegram-каналі Pics&Maps.

ПІДПИСУЙТЕСЬ НА НАШ YOUTUBE КАНАЛ

та дивіться першими нові відео від «Слово і діло»